En los últimos años la divulgación de la sostenibilidad de las empresas y servicios financieros de la Unión Europea ha ido tomando cada vez más relevancia. Este desarrollo afecta a todos los sectores y cadenas de valor de distintas maneras, pero pone de manifiesto que la sostenibilidad se está incorporando como una cuestión central en el ámbito de la gestión tanto empresarial como de las administraciones.

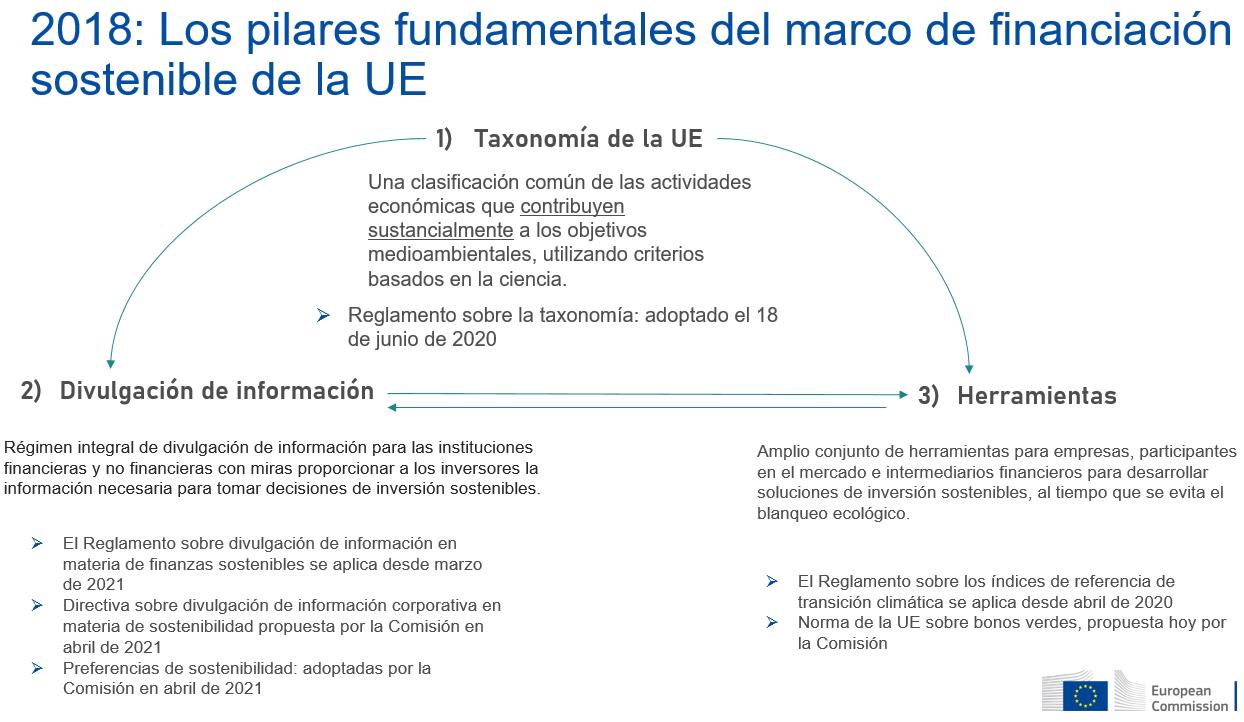

En el 2018, el “Plan de Acción: Financiar el desarrollo sostenible” marcó el pistoletazo de salida de las finanzas sostenibles y, a su vez, la elaboración y despliegue de un gran acervo legislativo en la UE al respecto, que incluye todo el régimen de divulgación de sostenibilidad en la UE o, dicho de otro modo, el modo en que las organizaciones deben rendir cuentas respecto a sus responsabilidades en materia de sostenibilidad o de criterios ambientales, sociales y de gobernanza (AGS en español o EGS en sus siglas en inglés).

La International Capital Market Association (ICMA) ha publicado un informe titulado “La divulgación de la sostenibilidad de la UE” en el que resume los diferentes requerimientos tanto voluntarios como obligatorios y cómo van a interactuar los unos con los otros.

El ICMA define su misión como la promoción del buen funcionamiento de los mercados de valores de deuda transfronterizos. El ICMA cuenta con más de 615 miembros ubicados en 65 jurisdicciones, procedentes tanto del lado vendedor como del lado comprador del mercado.

En su estudio resume los principales instrumentos jurídicos sobre el que las empresas y servicios financieros deben o deberán tener en cuenta en relación a la divulgación de la sostenibilidad de sus actividades. En la siguiente infografía resumimos las normativas ya en vigor o que están previstas en el ordenamiento jurídico europeo al respecto:

Toda esta normativa está relacionada entre sí, si bien el Reglamento de Taxonomía actúa como paraguas de todo el resto, ya que establece los criterios para determinar si una actividad económica es sostenible desde un punto de vista ambiental, a efectos de fijar el grado de sostenibilidad ambiental de una inversión. Su objetivo es, pues, el de aumentar las inversiones sostenibles y combatir el lavado verde (greenwashing) de los productos financieros.

En este post vamos a revisar los principales objetivos de estas normativas y algunos de sus impactos en actores afectados por las mismas.

El Reglamento de Taxonomía

El Reglamento de Taxonomía es el eje sobre el cual pivota la financiación sostenible, y, por ende, la divulgación de información en relación con la sostenibilidad de empresas y servicios financieros, tal y como muestra el siguiente esquema de la “Estrategia para financiar la transición a una economía sostenible” COM(2021) 390 final:

El Reglamento de Taxonomía vincula de forma expresa los objetivos y mandatos sobre la divulgación corporativa en sostenibilidad de empresas y servicios financieros en los siguientes artículos:

- Artículo 5: transparencia de las inversiones medioambientalmente sostenibles en cuanto a la divulgación de información precontractual y a los informes periódicos.

- Artículo 6: transparencia de los productos financieros que promocionan características medioambientales en cuanto a la divulgación de información precontractual y a los informes periódicos.

- Artículo 7: transparencia de otros productos financieros en cuanto a la divulgación de información precontractual y a los informes periódicos

- Artículo 8: transparencia de las empresas en los estados no financieros, afectan claramente al resto de normas y normativas que pivotan sobre la divulgación de la sostenibilidad corporativa y financiera.

Si bien el Reglamento de Taxonomía se promulgó el 18 de junio 2020, su aplicación está pendiente de actos delegados que acaben de definir determinados criterios, como ya lo explicamos en el post titulado “La Comisión Europea aprueba los criterios técnicos para la puesta en funcionamiento de la taxonomía climática”, por lo que aún no es de plena aplicación hasta el 1 de enero de 2023.

El pasado 06 de julio de 2021, la Comisión Europea presentó la propuesta de Reglamento delegado por el que se completa el Reglamento (UE) 2020/852 en relación a la especificación del contenido y la presentación de la información que deben divulgar las empresas sujetas a los artículos 19 bis o 29 bis de la Directiva 2013/34/UE respecto a las actividades económicas sostenibles desde el punto de vista medioambiental, y la especificación de la metodología para cumplir con la obligación de divulgación de información. En este acto delegado se detallan que hay unas cuantas informaciones de carácter divulgativo que deberán presentarse a partir de 2022 y el resto en 2023.

Según un informe del Centre for European Policy Studies (CEPS) de octubre de 2021 sobre “Barreras y Facilitadores para la implementación de modelos de negocio circulares”: “La política y la normativa fue la categoría de “facilitadores” seleccionada por la mayor parte de las empresas (80%), lo que se atribuye en gran medida a las diferentes formas de apoyo financiero de la UE o a nivel nacional planteadas como facilitadores por las empresas entrevistadas”. Así, pues, el Reglamento de Taxonomía en la medida que es de ejecución directa para los Estados y no sujeta a interpretaciones en su transposición para cada uno de ellos, demuestra ser una de las grandes palancas de cambio también para el desarrollo y transición hacia la economía circular. Aún y así, la normativa sigue suponiendo también, en muchos casos, barreras en el mismo camino ya que muchos mecanismos regulatorios están pendientes de definir o se encuentran ante retos técnicos que aún no están claros como solventar por las autoridades competentes.

Más adelante, veremos también como las autoridades en materia financiera, han aportado recientemente una propuesta de nuevas normas para la divulgación de productos relacionados con la taxonomía, lo cual demuestra el gran movimiento que genera en las instituciones financieras el Reglamento de Taxonomía.

Directiva de Divulgación No Financiera y Directiva de información corporativa en materia de sostenibilidad

En abril de 2021, la Comisión propuso una nueva Directiva de información corporativa en materia de sostenibilidad de la que nos hicimos eco en Terraqui en el artículo “Preguntas y respuestas sobre la propuesta de Directiva de informes de sostenibilidad corporativa“. Esta Directiva debería cubrir las deficiencias de la Directiva de Divulgación No Financiera (NFDR), aplicable a las grandes empresas que sean entidades de interés público con un número medio de empleados superior a 500, y a las entidades de interés público que sean empresas matrices de un gran grupo con un número medio de empleados superior a 500 en base consolidada, respectivamente.

“será de aplicación a todas aquellas sociedades con más de 250 trabajadores que o bien tengan la consideración de entidades de interés público de conformidad con la legislación de auditoría de cuentas, exceptuando a las entidades que tienen la calificación de empresas pequeñas y medianas de acuerdo con la Directiva 34/2013, o bien, durante dos ejercicios consecutivos reúnan, a la fecha de cierre de cada uno de ellos, al menos una de las circunstancias siguientes:

1.º Que el total de las partidas del activo sea superior a 20.000.000 de euros.

2.º Que el importe neto de la cifra anual de negocios supere los 40.000.000 de euros.”

The Low Carbon Benchmark Regulation

El Reglamento (UE) 2019/2089 de 27 de noviembre de 2019 por el que se modifica el Reglamento (UE) 2016/1011 en lo relativo a los índices de referencia de transición climática de la UE, los índices de referencia de la UE armonizados con el Acuerdo de París y la divulgación de información relativa a la sostenibilidad de los índices de referencia también conocido como The Low Carbon Benchmark Regulation (Reglamento sobre índices de referencia de bajas emisiones de carbono), es un marco regulador por el que se establecen requisitos mínimos para los índices de referencia de transición climática de la UE y los índices de referencia de la UE armonizados con el Acuerdo de París a escala de la Unión.

Este Reglamento se aplica a los administradores de índices de referencia, pero también puede tener un impacto indirecto en los Organismos de inversión colectiva en valores mobiliarios (UCITS) o en los fondos de inversión alternativos (AIF) en la medida en que sean usuarios de índices de referencia.

Los objetivos de esta iniciativa son mejorar la transparencia y la comparabilidad, reasignar el capital hacia inversiones respetuosas con el clima y evitar que los administradores hagan afirmaciones engañosas sobre las bajas emisiones de carbono, lo que se conoce como “greenwashing”.

El Reglamento de la UE sobre índices de referencia de bajas emisiones de carbono exige a los administradores de índices de referencia que publiquen información sobre criterios ambientales, sociales y de gobernanza (ASG en español o ESG en sus siglas en inglés) en dos documentos distintos: la metodología del índice de referencia y la declaración del índice de referencia.

La complejidad de la materia hizo que en 2019 la Comisión europea publicara directrices con el fin de mejorar la notificación por las empresas de información relativa al clima y presentara además 3 informes de expertos sobre la financiación en materia de clima en el que cabe destacar uno relativo sobre índices de referencia de la UE en materia de clima y para la divulgación de información ASG, en donde se establece la metodología y los requisitos técnicos mínimos de unos índices que orienten la elección de los inversores que deseen adoptar una estrategia de inversión que tenga en cuenta el clima y hagan frente al riesgo de blanqueo ecológico. También establece requisitos de divulgación por parte de los proveedores de índices de referencia en relación con los factores ambientales, sociales y de gobernanza (ASG) y su ajuste al Acuerdo de París.

A continuación, se observa que esta regulación se complementa de forma muy prolífica desde que se adoptó. Estos requisitos de divulgación se aplican a dos nuevas categorías de índices de referencia introducidos por el Reglamento modificado en 2020, a saber, los índices de referencia de la UE para la transición climática (CTB) y los índices de referencia de la UE alineados con París (PAB):

- El 17 de julio de 2020, la UE adoptó el Reglamento (UE) 2020/1816 que complementa el Reglamento (UE) 2016/1011 del Parlamento Europeo y del Consejo, en lo que se refiere a la explicación incluida en la declaración sobre el índice de referencia del modo en que cada índice de referencia elaborado y publicado refleja los factores ambientales, sociales y de gobernanza. Los actos delegados (DA) se publicaron en el Diario Oficial de la Unión Europea el 3 diciembre de 2020 y se aplicarán a partir del 23 de diciembre de 2020. Las excepciones a este calendario son:

– el requisito de incluir determinados datos de emisiones de GEI de alcance 3 en las metodologías de CTB y PAB, que se aplicará a partir del 23 de diciembre de 2022 o 23 de diciembre de 2024, según el sector; y

– el requisito de excluir determinados tipos de empresas de la composición de los CTB, que se aplicará a partir del 31 de diciembre de 2022.

- En paralelo a esta modificación se añadió también la referente al contenido mínimo de la explicación del modo en que la metodología de los índices de referencia refleja los factores ambientales, sociales y de gobernanza (Reglamento (UE) 2020/1817).

Con los índices de referencia de materias primas, los administradores deben explicar qué factores contemplados en el Reglamento (UE) 2020/1816 se han tenido en cuenta en su metodología y cómo se reflejan en sus elementos clave, incluyendo la selección de activos subyacentes, los factores de ponderación, las métricas y las aproximaciones.

- Además, mediante el Reglamento (UE) 2020/1818 proporciona orientación sobre las normas mínimas para los índices de referencia alineados con el BTC y los índices de referencia alineados con el PAB.

La Autoridad Europea de Valores y Mercados de la Unión Europea (ESMA) afirma en un comunicado del pasado 4 de noviembre que promoverá una supervisión eficaz y coherente en todas las ANC en relación con los índices de referencia climáticos y con la aplicación de los requisitos de información sobre sostenibilidad para los índices de referencia.

El Reglamento sobre las agencias de calificación crediticia

En cuanto al Reglamento (UE) n° 462/2013, de 21 de mayo de 2013, por el que se modifica el Reglamento (CE) n° 1060/2009 sobre las agencias de calificación crediticia, establece condiciones para la emisión de calificaciones crediticias y normas relativas a la organización y actuación de las agencias de calificación crediticia, incluidos sus accionistas y socios, a fin de fomentar su independencia, evitar conflictos de intereses y aumentar la protección de los consumidores e inversores.

Este Reglamento responde a una respuesta común a las deficiencias de regulación detectadas por parte de la UE, en el que “por primera vez se determinan normas armonizadas sobre las condiciones organizativas y operativas que deben cumplir las agencias, así como su régimen de registro y supervisión.”

Tal y como recoge el propio Reglamento: “Las calificaciones crediticias tienen valor reglamentario para los inversores regulados, como las entidades de crédito, las empresas de seguros y otros inversores institucionales. Aunque se están reduciendo los incentivos para depender en exceso de las calificaciones crediticias, estas siguen orientando las decisiones de inversión, en particular debido a la asimetría de la información y con fines de eficiencia. En este contexto, las agencias de calificación crediticia deben ser independientes y ser percibidas como tales por los participantes en el mercado, y sus métodos de calificación deben ser transparentes y ser percibidos como tales.”. De ahí la necesidad de transparencia de sus actividades.

El presente Reglamento impone también obligaciones a los emisores y a las entidades originadoras y patrocinadoras establecidos en la Unión en lo que respecta a los instrumentos de financiación estructurada (art.1).

En relación a la divulgación sobre sostenibilidad, la Autoridad Europea de Valores y Mercados (ESMA) publicó en marzo de este mismo año las Directrices sobre los requisitos de divulgación aplicables a las calificaciones crediticias (ESMA33-9-320 ES) . En el ya mencionado comunicado del 4 de noviembre, la ESMA anuncia que el próximo paso será evaluar la forma en que las Agencias de calificación crediticias incorporan los factores ASG en sus metodologías y cómo garantizan la solidez de sus metodologías.

El borrador de Normas Técnicas Regulatorias con respecto a las divulgaciones bajo el Reglamento SFDR

Las tres Autoridades Europeas de Supervisión, o sea, la Autoridad Bancaria Europea (ABE), la Autoridad Europea de Seguros y Pensiones de Jubilación (EIOPA) y la Autoridad Europea de Valores y Mercados (ESMA) han entregado a la Comisión Europea su informe final con los proyectos de Normas Técnicas de Reglamentación (NTR) relativas a la divulgación de información en virtud del Reglamento 2019/2088 sobre la divulgación de información relativa a las finanzas sostenibles (SFDR), modificado por el Reglamento relativo al establecimiento de un marco para facilitar las inversiones sostenibles (Reglamento 2020/852 sobre la taxonomía). La información se refiere a los productos financieros que realizan inversiones sostenibles que contribuyen a los objetivos medioambientales.

El análisis de las 3 entidades es exhaustivo, incluye varias propuestas y en muchas de ellas se solicita, sobre todo, claridad respecto a las demandas y criterios utilizados. Esta demanda se apoya, por ejemplo, en el hecho que, según se trate de un Reglamento u otro, determinados criterios difieren entre sí, induciendo a confusión. Por ejemplo, en el SFDR se utiliza el concepto de “incidencias adversas” mientras que en el Reglamento sobre Taxonomía se utiliza la noción de “garantías mínimas” y el criterio de “no causar un perjuicio significativo”. Sobre este último concepto en Terraqui explicamos cómo la UE había empezado a definirlo en el post “El perjuicio significativo al medio ambiente: la frontera invisible de los planes de recuperación y resiliencia” . La noción de “garantías mínimas” del art. 18 del Reglamento sobre la Taxonomía tiene un alcance menor que la noción de “incidencias adversas en materia de sostenibilidad” del SFDR. De ahí que las propuestas generadas por las entidades de control financiero busquen claridad para poder responder a las demandas de los requerimientos sobre divulgación sobre sostenibilidad (pág. 118, punto 18.c).

Conclusiones

El sector financiero está apropiándose y posicionándose ante la normativa sobre finanzas sostenibles que obligan a rendir cuentas sobre los diversos impactos que generan según criterios de AGS. De algún modo la taxonomía obligará a dejar atrás una manera de medir el impacto económico de las empresas para incluir en su cuenta de resultados los impactos ambientales que generan.

Esto supone un cambio de cultura radical para el sector empresarial y financiero, puesto que lo que hasta ahora se consideraban meras externalidades, se irán introduciendo en el corazón de las cuentas de estas entidades considerando, además, no solo, su propia actividad, sino también su cadena de valor. La pregunta a hacerse es cuantas empresas están preparadas para digerir toda esta información y llevar a cabo los cambios que supone dicho planteamiento y cuantas incorporarán estos cambios como verdaderos activos a la hora de considerar su modelo de negocio porque si no podemos caer en la trampa de convertir todo este nuevo acervo legislativo en un juego de “greenwashing” altamente sofisticado.

Por otro lado, surge también la duda ¿de qué capacidad tendrán las autoridades competentes a la hora de hacer el seguimiento de toda esta información? ¿de qué mecanismos se van a dotar para que esta supervisión se haga efectiva cuando la propia UE reconoce que no tiene suficientes medios para poder implementar como es debido la normativa ambiental en general?